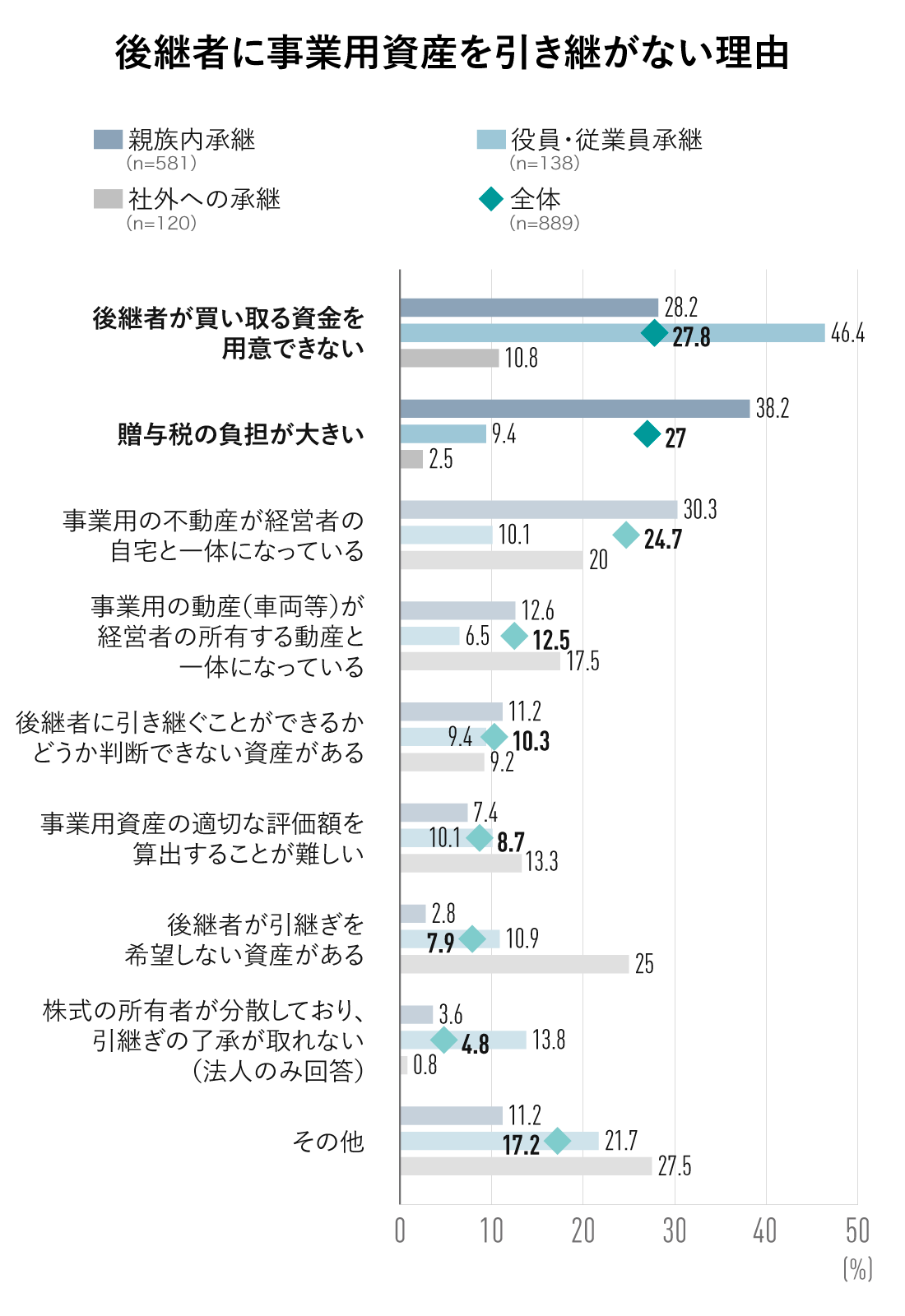

1.多くの経営者、後継者が「お金にまつわる問題」を抱えている

多額の資金が必要になる事業承継。お金がネックとなり、うまくいかないケースは少なくありません。

しかし、2019年度版中小企業白書のアンケートを見ると、「後継者が買い取る資金を用意できない」「贈与税の負担が大きい」などの理由で、後継者に全部の事業用資産を引き継いでいない現状があります。

<キャプション>「2019年度版 中小企業白書」より

誰が事業承継するのか、どのくらいの規模の会社なのか。それぞれの会社ごとに税金の種類や納税額は異なります。

その費用の内訳から活用できる制度まで、基本的な考え方をまとめてみましょう。

2.事業承継には、具体的にどんな費用がかかるの?

事業承継にかかわる主な費用として挙げられるのは、さまざまな「税金」と「株式や資産の取得費用」、そして「専門家への報酬」に大別できます。

▼事業承継にかかわる税金の種類

- 贈与税

- 相続税

- 所得税

このほか、「法人税」「消費税」「登録免許税」「不動産取得税」がかかるケースもあります。

事業承継に関連する主な税金は以下のとおりです。

どのような性質の税金なのか、また誰にどの程度の税率が課せられるのか、その目安を知っておきましょう。

(1)贈与税

贈与税は、個人から個人への財産が贈与される際にかかる税金です。事業承継では、生前贈与を受けた後継者に課税されます。

1月1日から12月31日までの1年間にもらった財産の合計額から、基礎控除額110万円を差し引いた残りの額に対してかかります。

贈与税は現在、「一般贈与財産」と「特例贈与財産」に分けられており、税率が異なります。

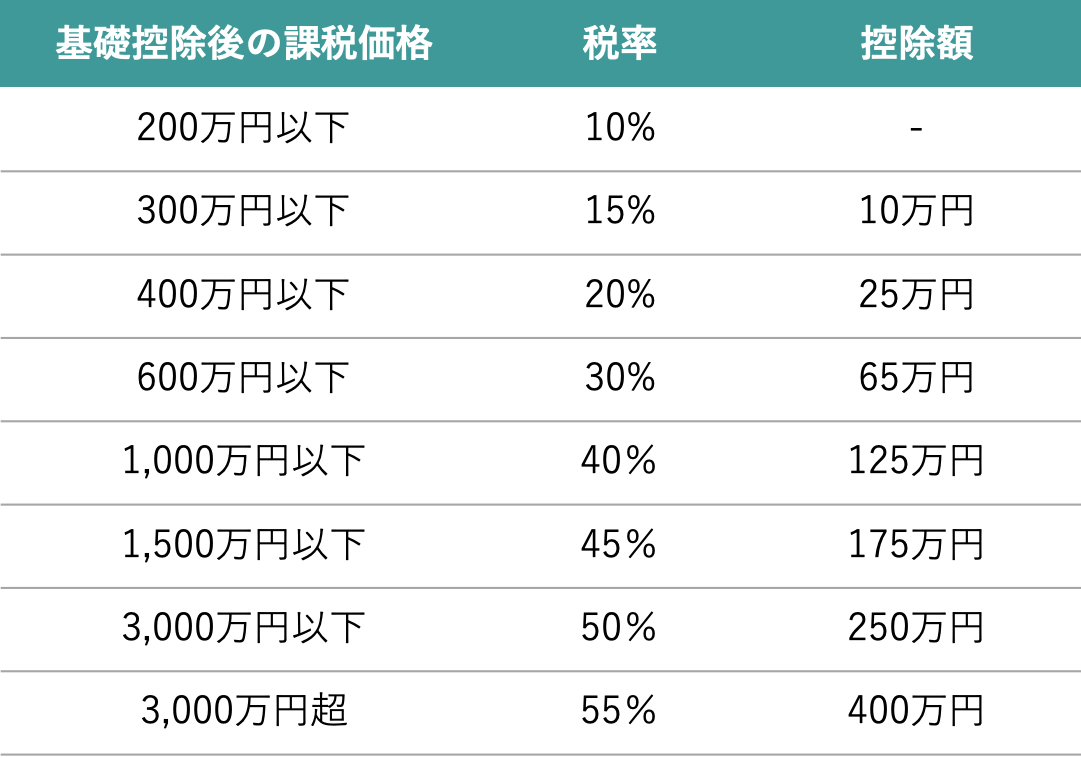

<一般贈与財産の税率>

一般贈与財産の税率(一般税率)は、兄弟間、夫婦間、あるいは親から子(子が未成年者)への贈与などの場合に適用されます。

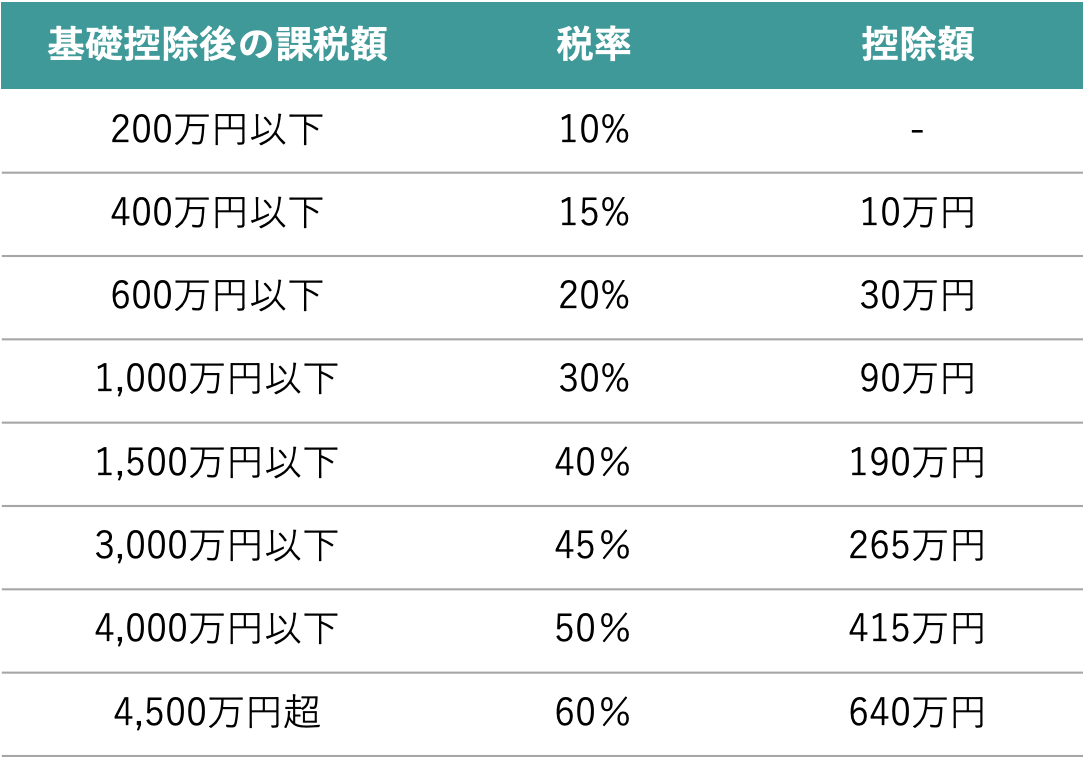

<特例贈与財産の税率>

一方、祖父母や父母などから、子や孫などへの贈与に適用される「特例贈与財産の税率(特例税率)」は、一般税率に比べて少し抑えられています。

また、贈与税には「相続時精算課税」という贈与された財産額が2,500万円まで非課税になる制度があります。

下記の条件に合致する場合は、メリットの多い制度といえるでしょう。

▼相続時精算課税を選択できる条件

- 贈与者が贈与をした年の1月1日時点で60歳以上である

- 贈与を受ける人が贈与を受けた年の1月1日時点で20歳以上である

- 贈与者と受贈者の関係が親子もしくは祖父母と孫である

ただし、

- 贈与税の非課税枠(毎年110万円)が使えなくなる

- 財産総額が相続税の基礎控除額を上回る場合は税金が高くなる

といったデメリットがあります。

財産総額が相続税の基礎控除額内に収まるかどうかによって、課税方法を選ぶのが賢い選択です。

※後継者が自社株式を引き継ぐ際、納付すべき贈与税や相続税の納税負担がゼロになる特例制度「事業承継税制」については、「3.後継者の負担を減らす『事業承継税制』」をご参照ください。

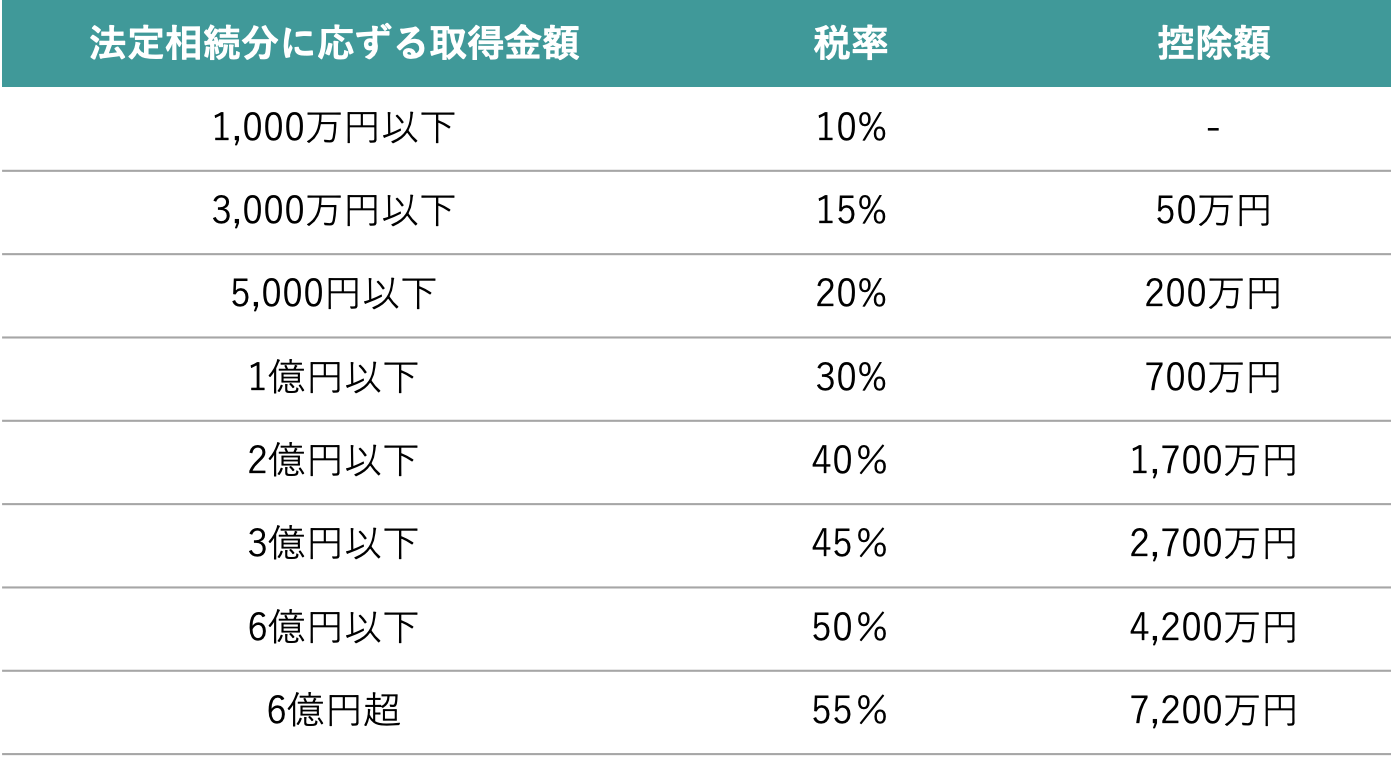

(2)相続税

相続税は、亡くなった人の財産が相続人に移転される際にかかる税金です。

経営者が亡くなり相続人が後継者になる場合、後継者に課税されます。

相続税には、相続額によって非課税枠である基礎控除が設定されており、財産から負債を引いた遺産額が基礎控除を下回る場合、相続税はかかりません。

相続税の基礎控除額は3,000万円+600万円×法定相続人の数で算出されます。最高税率は55%です。

※後継者が自社株式を引き継ぐ際に納付すべき贈与税や相続税の納税負担がゼロになる特例制度「事業承継税制」については「3.後継者の負担を減らす『事業承継税制』」をご参照ください。

(3)所得税

個人の所得にかかる税金です。

事業承継の場合は、経営者が自社株式や土地、建物などの資産を精算した売却益、さらに自社株式や個人資産の売却で得た譲渡益に課せられます。

譲渡所得税の税率は、譲渡する財産の種類によって異なります。

株式の譲渡所得税の場合、株式の譲渡所得税額は、売却価格から取得にかかった費用および手数料を引いた額に、税率20%を掛けた額です。

給与所得にかかる所得税と異なり、税率は譲渡益の額にかかわらず一律20%と定められています。

なお、2039年までは、源泉徴収される所得税額の2.1%を復興特別所得税として、合わせて納付します。

株式の譲渡額が著しく低い場合は、時価との差額分が贈与されたものと見なされ、後継者が贈与税を納める義務が生じます。

株価の設定には注意を払いましょう。

(4)法人税

一般的な事業承継やM&Aの場合、譲渡企業が法人税を支払うことはありません。

ただし、事業譲渡の場合、譲受企業には支払った金額および取得した資産と負債の差額に対して法人税が課税されます。

(5)消費税

親族内承継、親族外承継では消費税はかかりません。

ただし、経営者がM&Aによって株式を譲渡した場合は、個人として消費税を納める必要があります。

また、事業譲渡や現物出資の場合も消費税の課税対象になります。

(6)登録免許税

土地や建物を購入し、所有権登記を行う際に納める税金です。

不動産の固定資産税評価額に税率を掛けて計算します。事業承継で譲渡する資産の中に不動産がある場合、課税額は固定資産評価額の2%です。

(7)不動産取得税

土地、建物を購入したり、土地に建物を建築したりした際に納める税金です。

亡くなった人から相続する場合には発生しませんが、生前贈与の場合には課税されます。

事業承継に伴って不動産を取得した場合は、不動産の課税標準額に税率を掛けて課税額を算出され、土地、住宅については3%、非住宅は2021年3月31日までの特例で4%の税率となります。

◯自社株式の買取

上場していない企業の株価は、

- 純資産価額方式

- 業種比準方式

- 配当還元方式

のいずれかによって算出されます。

小規模な会社の事業承継では、会社が保有する財産を発行株式数で割って1株あたりの価値を算出する「純資産額方式」を採用するケースがほとんどです。

ただ、計算の結果、自社株式の株価が予想外に高額になってしまうと、後継者の金銭的負担が大きくなってしまいます。

そこで、企業の規模や状況、株価対策への考え方によって異なりますが、

- 経営者への役員退職金など、支払う費用の金額を増やすことで会社の純資産を減らし、株価を下げる

- 基礎控除枠が設けられている”贈与税”を活用し、後継者の税負担を減らす

といった工夫によって、金銭的負担を少なくする方法をとることもあります。

◯専門家への報酬

事業承継をサポートする弁護士や税理士、公認会計士、事業承継士、M&Aアドバイザーなどの専門家の力を借りた場合、相談料など支援内容に応じた費用が発生します。

<弁護士に事業承継のサポート依頼する際の費用例>

- 顧問契約 月額3万~5万円程度

- タイムチャージ 1時間あたり2万~3万円程度

- 定額 100万円以上

ただ、相談内容や支援内容によって費用は大きく変わります。

そのため、まずはどの専門家に何を依頼するのかを整理し、事業引継ぎ支援センターなど事業承継の無料相談窓口に相談するのがおすすめです。

税理士に相談したり、下記の情報サイトを参照したりするなど、常に最新情報の収集に努めましょう。

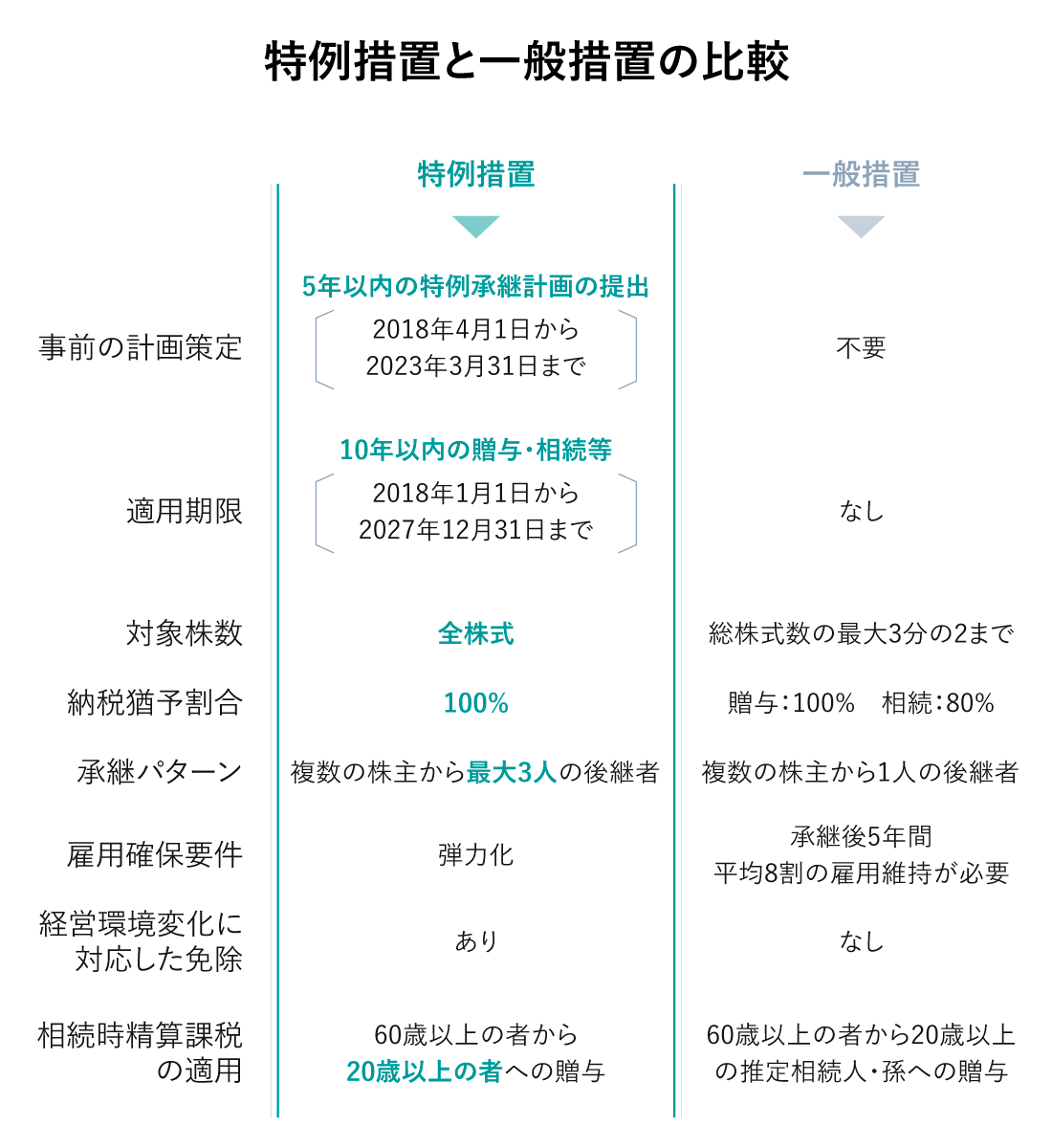

3.後継者の負担を減らす「事業承継税制」

これまでに説明した費用など、後継者の費用負担を軽減するために作られたのが「事業承継税制」です。

これによって、後継者が経営者から会社の株式を承継する際にかかる相続税や贈与税負担を軽減できます。

2019年10月現在、事業承継税制は、下記の2種類があります。

1)法人版事業承継税制

2)個人版事業承継税制

さらに、法人版事業承継税制には、2028年までの制度である「特例措置」も設けられています。

全株式が納税猶予の対象になるなど、一般事業承継税制より有利な条件になっています。

ただし、特例承継計画の提出が義務付けられているため、活用するには、早めの準備が必要です。

<キャプション>地中小企業庁「経営承継円滑化法 申請マニュアル」より

返済不要! 「事業承継補助金」を活用しよう!

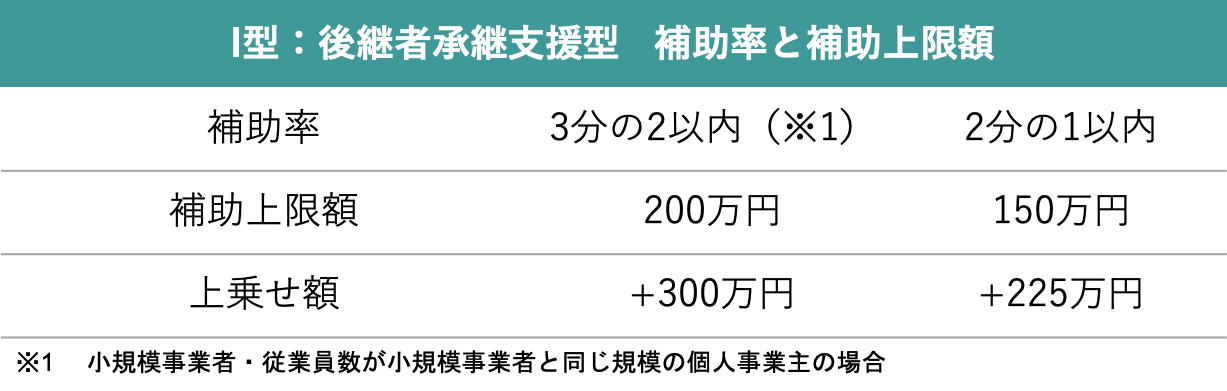

事業承継補助金は、事業承継、事業再編・事業統合をきっかけに、経営革新や事業転換などを行う中小企業に対して、その新たな取り組みに必要な経費の一部を補助するものです。

中小企業庁が運営しており、公募と審査が毎年行われています。

申請期間が限られているので、事前に情報を調べておくことが大切です。

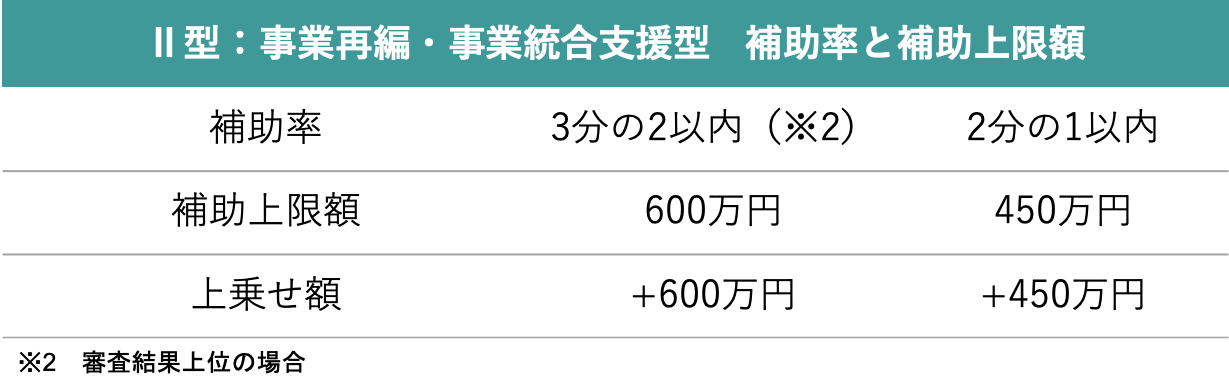

現行制度(平成30年度第2次補正)では「I型:後継者承継支援型」と「II型:事業再編・事業統合支援型」の2つの枠組みが用意されており、それぞれの条件があります。

I型:後継者承継支援型

b)特定非営利活動法人(以下、「中小企業者等」という)であること

c)承継者が、次のいずれかを満たす(事業)者であること

- 地域経済に貢献している中小企業者等であること

- 経営経験がある

- 同業種に関する知識などがある

- 創業・承継に関する研修等を受講したもの

親族内承継、外部人材招聘など

事業所や既存事業の廃止などの事業整理や事業転換を伴う場合、補助額が上乗せされます。

また、解体・処分費などが発生した場合に限り、事業転換とみなされます。

II型:事業再編・事業統合支援型

b)地域経済に貢献している中小企業者などであること

c)承継者が現在経営を行っていない、又は、事業を営んでいない場合、次のいずれかを満たす者であること

- 経営経験がある

- 同業種に関する知識などがある

- 創業・承継に関する研修などを受講したもの

合併/会社分割/事業譲渡/株式交換・株式移転/株式譲渡など

事業所や既存事業の廃止などの事業整理や事業転換を伴う場合、補助額が上乗せされます。

また、解体・処分費などが発生した場合に限り、事業転換とみなされます。

人件費/店舗等借入費/設備費/原材料費/知的財産権等関連経費/謝金/旅費/マーケティング調査費/広報費/会場借料費/外注費/委託費/廃業登記費/在庫処分費/解体・処分費/原状回復費 ※II型のみ「移転・移設費」も含む

制度は随時変更されます。最新情報や公募情報などはこちらを参照してください。

事業承継補助金

事業承継補助金は、返済義務はないものの、全企業に支給されるわけではなく、厳しい審査を通過する必要があります。

また、事業承継補助金は計画が実施された後に支給される「後払い」であり、法人税の課税対象でもあります。

これらの注意点をしっかりと把握した上で活用しましょう。

4.事業承継に必要な資金調達方法

事業承継に必要な資金を調達するには、いくつかの方法が存在します。

どのような方法があるのか、細かく見ていきましょう。

◯銀行などの民間金融機関からの融資

まず真っ先に挙がる手段は、現在取引のある金融機関からの資金調達です。

ただし、代表取締役の交代によって、会社の信用力が低下することもあります。

会社もしくは後継者に相応の担保用の資産がないと、新規融資が断られる可能性があると認識しておきましょう。

◯「経営承継円滑化法」の金融支援を活用

2008年10月に施行された「経営承継円滑化法」に規定されている金融支援措置を活用すれば、通常の融資よりも有利な条件で資金調達ができます。

活用の条件は、都道府県知事の認定する中小企業であること。

さらに、次のような利用目的が必要です。

- 自社株式や事業用資金の買い取り資金

- 納税資金

- 運転資金

経営承継円滑化法に基づく認定を受けた企業は、信用保証協会の信用保証額が最大5億8,500万円まで拡大される上、通常の保証枠とは別枠として扱われるため、金融機関からの融資も受けやすくなります。

また、後継者個人に対しては日本政策金融公庫から、事業承継・集約・活性化支援資金として、通常より金利の安い特別利率で融資が受けられます。

◯日本政策金融公庫が運営する「特別融資」を利用

また、日本政策金融公庫には、株式の取得やM&Aの資金を融資する「事業承継・集約・活性化支援資金」制度があります。

自社株の分散を防ぎたいケースはもちろん、雇われ経営者が事業を買い取るMBO(マネジメントバイアウト)や従業員が事業を買い取るEBO(エンプロイーバイアウト)でも活用できます。

経営者の高齢化が進み、深刻な問題になっている「事業承継」。

金銭面での負担を軽くする制度は知っておいて損はありません。ぜひ自身の状況に合わせた仕組みを活用し、円滑な事業承継の助けにしてください。

事業承継の基礎知識 後継者の選び方やノウハウ、必要な資金、スケジュール、専門家・協会をまとめて解説

事業承継の準備 事業承継計画の立てる手順や考え始めるべきタイミング

事業承継における資産の引き継ぎ 売買・贈与・相続と税金の基礎知識

事業承継の見えない資産 経営理念や従業員・取引先の信頼を引き継ぐ方法

執筆:武田敏則

図版:藤田倫央

編集:鬼頭佳代(ノオト)