記載する内容は難しくないものの、初めて書くときはどう書いたら良いのか迷ってしまうところも。

また書類の種類がたくさんあるので、自分がどれを提出しなければいけないのかわからないという人も多くいます。

そこで今回は、廃業届の書き方や注意点、必要な書類について解説していきます。

廃業届に必要な書類一覧

個人事業を廃業する時は届け出が必要です。廃業時に必要な書類は、従業員の有無や予定納税の状況などによって変わってきます。

どんな書類があるのか、そして各書類の中身と提出対象者について説明します。

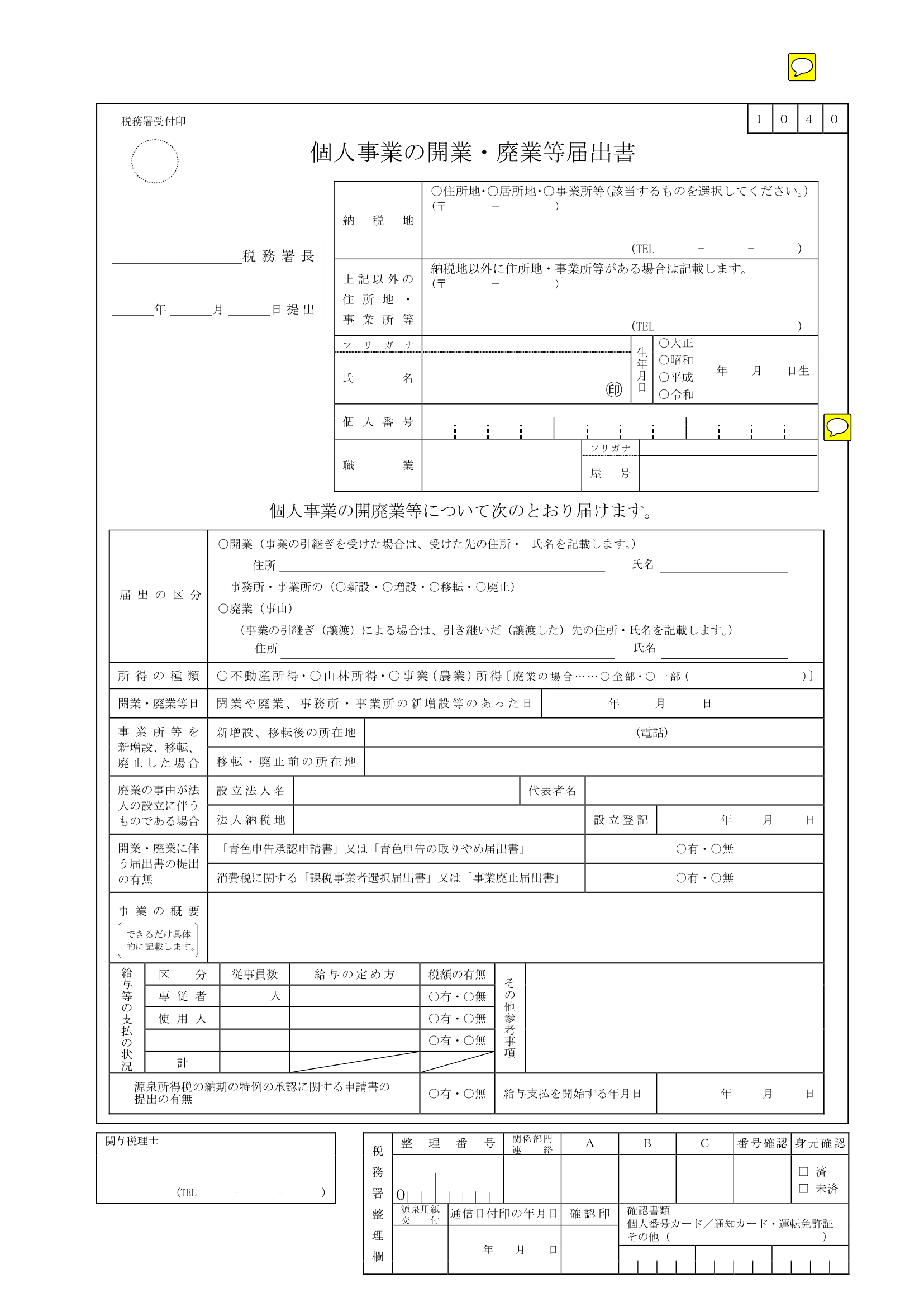

個人事業の開業届け出・廃業等届出書

個人事業を廃業する場合、「個人事業の開業届け出・廃業等届出書」を税務署に提出します。これは開業する時に提出するものと同じ用紙です。

この書類は廃業後から一か月以内に提出しなければいけません。事業所得だけでなく、不動産所得や山林所得がある自営業者も廃業届提出の対象に含まれます。届出書の様式や期限は各自治体で異なるので要チェックです。

所得税の青色申告の取りやめ届出書

青色申告をしている場合、「所得税の青色申告の取りやめ届出書」を提出する必要があります。上で紹介した「個人事業の開業届け出・廃業等届出書」を提出しても、青色申告が自動的に取り消されることはありませんのでご注意ください。

提出期限は廃業の翌年3月15日までとなっています。

事業廃止届出書

売上が1,000万円を超えていると、個人事業主は消費税を支払わなければいけません。これに該当する人は、「事業廃止届出書」を提出する必要があります。

記載内容は、事業を廃止する日や納税対象者になった日付など。提出期限は明確に決まっていませんが、提出し忘れないためにも廃業届と一緒に出すことをおすすめします。

参考:事業廃止届出手続│国税庁

給与支払事務所等の開設・移転・廃止届出書

従業員を雇って給与を支払っていた個人事業主は、「給与支払事務所等の開設・移転・廃止届出書」を提出する必要があります。用紙は事務所開設時に提出するものと同じです。

提出期限は廃業から1ヶ月以内となっています。

所得税及び復興特別所得税の予定納税額の減額申請書

予定納税をしている場合、「所得税及び復興特別所得税の予定納税額の減額申請書」を提出します。

予定納税は、確定申告時の所得から次の年の所得税を算出して先払いする仕組み。確定申告時の所得税が15万円以上の人が対象になり、税務署から通知が届きます。廃業すると所得が減り、納税すべき所得税も少なくなります。予定納税額は前年の所得で計算しているため、廃業すると実際より多く支払うことになってしまうのです。そのため、この書類を提出して減額を申請します。

提出期限は個人事業主ごとに異なるため確認が必要です。

廃業届を出さないとどうなる?

廃業届を出さなくても税務上の罰則は特にありません。しかし、提出されない限り税務署は事業が続いていると判断します。そのため、廃業した後も確定申告書類が毎年送られてくることになります。

「自分は廃業したから」といって確定申告を無視していると、無申告加算税が課されることも。廃業届の作成は難しくありません。不要な支出を避けるためにも必ず出すようにしましょう。

廃業届を提出する流れを解説

廃業届の用紙を準備したけれど書き方がわからないという声をよく聞きます。

ここでは廃業届の書き方や記入する際のポイントから提出までの流れを分かりやすく説明します。

1.廃業届の見本を紹介

廃業届の記載項目は全部で12個あります。納税地や廃業日、所得の種類などで、特に難しい項目はありません。

とくに「廃業(事由)」の欄についてどう書くべきか迷うところですが、「自己都合」や「法人成りのため」など、簡潔に書きましょう。

2.廃業届の書き方は?

記入に迷ったら、国税庁が紹介している以下の書き方を参考にします。

もしわからないところがある場合は、税務署に行けば担当者が直接サポートしてくれるので、直接足を運んでみましょう。

参考:国税庁

3.廃業届に必要な添付書類

廃業届を提出するには添付書類を用意しなければなりません。ここでは、必要書類について解説します。

○必要書類は「マイナンバーカード」1枚でOK

廃業届を提出するには、「マイナンバーを証明する書類」と「本人確認書類」の2点を添付しなければなりません。

この2点を満たすのがマイナンバーカードです。マイナンバーカードをすでに作成している方は、マイナンバーカードだけで手続きを進められます。

○マイナンバーカードがない場合は…

いまだにマイナンバーカードを持っていない、という方も少なくないでしょう。

マイナンバーカードを使わずに廃業届を提出するには、「マイナンバーを証明する書類」と「本人確認書類」の2つを用意しなければなりません。

「本人確認書類」は、運転免許証もしくはパスポートが該当します。

4.廃業届はどこに提出すればいい?

廃業届を提出するのは納税地を管轄する税務署です。事務所の所在地ではないので注意しましょう。

例えば事務所が新潟県にあって、納税している自治体が東京都である場合は、東京都の税務署に提出します。

事業所を移転していない場合は、基本的に開業届を提出した際と同じ税務署に提出することになるでしょう。

税務署の場所は国税庁のHPからも確認できます。

→税務署の所在地を確認する

5.廃業届の提出方法は?郵送でもいいの?

廃業届を提出する方法は「持参」か「郵送」の2つです。

持参の場合にせよ、郵送の場合にせよ、「廃業届などの書類一式」と「マイナンバーを証明する書類」「本人確認書類」の3点セットが必要になるので、あらかじめ用意しておきましょう。

持参する場合はそれらの原本があれば大丈夫ですが、郵送する場合はマイナンバーカードや本人確認書類などの書類はコピーを作成して、そちらを送付します。

提出時に用意すべきものをもう一度おさらいすると、以下のようになります。

◎マイナンバーカードがある場合

「廃業届などの書類一式」+「マイナンバーカード」を提出する。

◎マイナンバーカードがない場合

「廃業届などの書類一式」+「マイナンバー通知カードorマイナンバー記載のある住民票」+「運転免許証など」を提出する。

また、廃業届には「控え」というものも存在します。もし控えが必要な場合は、先ほどのテンプレートの2枚目に添付されている(控え)と書かれた書類をダウンロードし、廃業届と同様に作成しておきます。控えを作成するにあたってのポイントは「マイナンバーを記載しない」こと。

廃業届をコピーして作成しても問題はありませんが、マイナンバー部分にはマスキングテープを貼るなどして読み取れないようにしておかなければなりません。

廃業する時期、タイミングはいつがベスト?提出はいつまでにすればいい?

廃業届は、廃業した日から1ヶ月以内に税務署へ提出しなければなりません。提出日が土日祝に重なる場合は、それらの翌日に流れます。

また、廃業そのもののタイミングは12月31日の年末間近に行うのがおすすめです。

個人事業主に課せられる税金は1月1日から12月31日を対象に計算されるため、年末に合わせて廃業すると区切りが良くなります。

年末に廃業するとより多くの経費を計上できるので、課税額の減額にもつながります。廃業時には撤去費用など意外と多くの費用が発生するので、経費計上して可能な限り節税するためにも廃業のタイミングは年末がベストと言えるでしょう。

廃業後の確定申告と税金

「廃業した年は確定申告をしなければいけないのか?」

「廃業後に発生する経費はどうなるのか?」

確定申告や税金がどうなるのかは、多くの人が気になるところです。ここからは、廃業時の確定申告と税金について説明します。

確定申告が必要な人と不要な人

廃業した年は、所得金額の大きさによって確定申告の有無が決まります。

所得金額がプラスで税金が生じる場合はこれまで通り確定申告が必要です。しかし赤字などで税金が生じない場合は必要ありません。

確定申告をすべきかどうかわからない人は、所得金額を計算して確認しましょう。

廃業後に算入できる経費は意外と多い

廃業してから確定申告までに期間があると経費が発生します。見落としがちですが、廃業時に発生する廃棄物や事務所の光熱費などの費用は、案外少なくありません。実はこれらの費用も経費として算入できるのです。

所得税法上、廃業が決まってから発生する諸費用は確定申告で経費計上できるようになっています。この制度を「事業を廃止した場合の必要経費の特例」と言います。

個人事業税の納税は重くなりやすい?

個人事業税は前年の事業所得に対して課税されるもの。去年の事業税を今年支払っているというイメージです。

しかし、廃業する時は、廃業日から1か月以内に「個人事業税申告書」を提出し、今年分の事業税も納税する必要があります。つまり廃業する年に関しては、去年分と今年分の個人事業税をダブルで支払うことになります。廃業年の個人事業税は、その年の1月1日から廃業日までの事業所得に対して課税されます。

なお、廃業時の事業税申告漏れは確定申告時に算入可能です。

失業保険は受けとれない

会社に雇われていた人が退職した場合は失業保険をもらうことができます。では、個人事業主の場合はどのような扱いになるのでしょう。

残念ながら、個人事業主は失業保険を受け取る事ができません。理由としては、失業保険が雇用保険から給付される手当だからです。

失業保険をもらうためには雇用保険に加入している必要があります。しかし、雇用者でない自営業者は雇用保険に加入できず、失業保険はもらえません。

小規模企業共済は受けとれる

上で説明したとおり、個人事業主は失業保険を受け取れません。その代わり、小規模企業共済という制度があります。

小規模企業共済は、個人事業主や小さな会社の経営者が加入できる共済制度。廃業や退職時に、掛け金に応じた共済資金を受け取れます。また、共済への掛け金は全額所得控除になるため、節税効果を期待できます。掛け金は1,000円から可能なので、資金のない個人事業主にも優しい制度です。

所得補償保険を活用すれば生計を立て直せる

所得補償保険も廃業時に活用できる制度のひとつです。所得補償保険は、病気やケガが原因で収入が減ってしまう場合に補償を受けられる保険。損害保険会社が主に取り扱っています。不慮の事故などで働けなくなって廃業する場合はこの保険が役立ちます。

廃業時にお金がもらえる保険に加入しておくと不安が減って安心して過ごせます。まだ加入していない方は検討することをおすすめします。

廃業する前に考えること

ビジネスがうまくいかなくなった時、「廃業」という言葉が頭をよぎります。しかし、廃業に踏み切る前にいくつか考えておくべきことがあります。ここで確認しておきましょう。

廃業は生活が一変する

自営業者が廃業すると、当然ですが収入がなくなります。雇用者でない自営業者は失業保険をもらうこともできません。そのため廃業後の生活は不安定になることが予想されます。

廃業する前に、まずは廃業後の生活をしっかりとイメージしておくべきです。そして、廃業後の具体的なプランを考えておく必要があります。一般企業への就職や家族の扶養に入るなど、取れるアクションをシミュレーションしてから廃業するのが望ましいでしょう。

再就職も選択肢のひとつ

もし再就職をするなら、早めに動くことをおすすめします。廃業から再就職までの間にブランクがある人に対して、あまり良い印象を持たない面接官もいます。また、自分自身の労働意欲が衰えてくる可能性も考えられます。

個人事業主として働いてきた経験や知識はすべてあなたの財産。これまで培ってきたノウハウを活かせる場は必ずどこかにあります。視野を広く持って自分のスキルを活かせる場を探しましょう。

廃業前にM&Aや事業承継を考えてみて

事業がうまくいかなくなると、多くの人は真っ先に廃業を考えます。しかし、その前にいちど「事業承継」について検討してみてください。それまで作り上げてきた顧客との関係やノウハウを欲しいと思う後継者に引き継ぐことで、その資産を有効活用できるかもしれません。

廃業してしまうと何も残りませんが、M&Aや事業承継ができると、自分が育ててきた事業がこれからも別の形で生き続けることになります。また、まとまった資金を受け取れるので自身のセカンドライフをより鮮やかにできるかもしれません。廃業に踏み切る前に、一度立ち止まって考えてみてはいかがでしょうか?

事業承継の準備 事業承継の計画を立てる手順や考え始めるべきタイミングを知って、事業の引き継ぎを検討してみましょう。