1. 自社株式や事業用資産の移転は適切に

事業承継で、現経営者から後継者に引き継ぐべきものの1つが資産です。

資産は大きく分けて、

- 換金性が高い株式や現預金などの資産

- 不動産や設備などの資産

- 従業員の技能やノウハウ、顧客情報、特許権、許認可など目に見えない資産

の3種類があります。

本稿では、自社株式や事業用の土地、建物、設備、運転資金や借入金などの目に見える資産の継承について解説しましょう。

◯中小企業では、経営者個人が資産を所有しているケースが多い

大半の中小企業は、経営と所有が一体になりがちです。

株主は経営者本人と少数の親族で占められ、事業で利用している土地や建物は経営者の個人所有、さらに経営者が会社の借入金の連帯保証人であることも珍しくありません。

こうした状況は、経営者が元気なうちは問題にならなくても、経営を後継者に引き継いだ後、やっかいな問題を引き起こすことがあります。

◯資産承継の対策をしないと、どんな問題が起こるのか?

会社の安定した経営権をもつためには、後継者が大多数の自社株式を承継すべきです。

しかし、何の対策もとらないと複数の法定相続人の手に株式が分散してしまい、企業の後継者がさまざまなリスクに直面することになります。

すなわち、思い通りの経営ができなくなったり、社内分裂を引き起こしたりといった危険性が高まるでしょう。

もちろん、後継者が経営者から自社株式と事業用資産を買い取れば、こうしたリスクは避けられます。

しかし、多くの場合、後継者はそのために多額の資金を用意しなければならず、経営者は譲渡所得税や住民税を支払わなければなりません。

相続や贈与で承継する場合でも、高額な相続税や贈与税を課せられることがあります。

このようなケースでは、後継者が事業資産の購入資金や納税資金を用意できずに、事業承継計画が破綻してしまうことも。

また、会社に多額の貸付金がある場合、債権を引き継いだ相続人が、借入金の返済を突然迫られるケースも想定されます。

このようなリスクのある資産の継承は、事前の情報収集と計画的な準備が必要不可欠なのです。

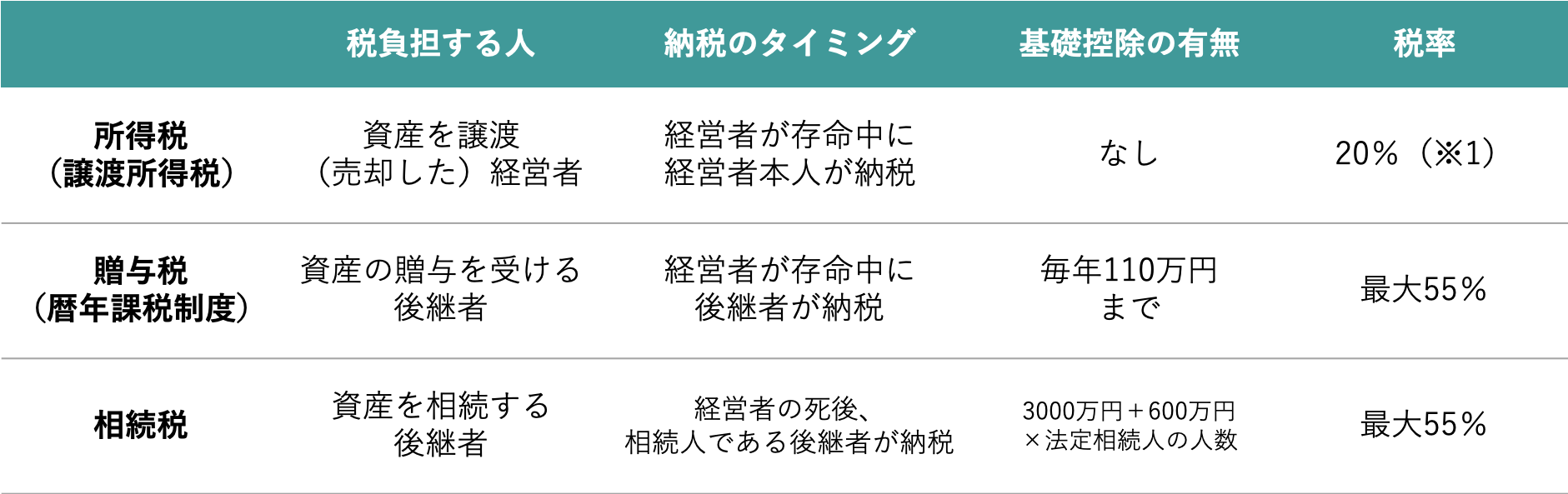

2.「売買」「贈与」「相続」と、税金の関係

資産継承の基本的な方法は「売買」「贈与」「相続」の3種類に大別できます。

これらの承継方法に対して、「所得税」「贈与税」「相続税」の税率や基礎控除が設定されているので、それぞれ確認しておきましょう。

税金の計算方法や控除額について詳しく知りたい方は事業承継でかかる費用を知る 特例事業承継税制や補助金まで

また、資産の価格や納税者の状況などに合わせて、円滑な事業承継をサポートするためのさまざまな優遇措置や特例もあります。

事業承継にまつわるルールはとても複雑で、経営者や後継者にとって何が有利になるのか、判別するのは容易ではありません。

専門家のサポートを借りる前に、事業承継の当事者として理解すべき、「売買」「贈与」「相続」に伴う税制の基本を解説します。

1)売却

譲渡所得税は、自社株式や事業用の土地、建物を売却した際の譲渡益に対して課税されます。

納税するのは売り主、つまり事業承継においては現経営者です。

譲渡した資産の種類によって、譲渡所得税の内容は異なります。

ここでは、株式の譲渡所得税の計算式を見てみましょう。

【※2】所得税15.315%(所得税15%×復興特別所得税2.1%)+住民税5%=20.315%

株式譲渡にかかる税率(20.315%)は、所得税と住民税を合わせた数字。これは譲渡額の大きさに関係なく一律です。

例)後継者へ譲渡する場合

- 取得時の株式の価値は2,000万円だった(=取得費用は2,000万円)

- 譲渡時に3,000万円と評価された

- 後継者へ譲渡のため、手数料はかからない

【計算式】{売却価格 -(取得費用+取得手数料)}×20.315%=株式の譲渡所得税額

【実際の金額】{3,000万円-(2,000万円+0円)}×20.315%=203万1,500円

しかし、後継者の資産状況を考え、時価よりも低い価格で資産を売却してしまうと、時価と売却額の差額が贈与とみなされ、後継者に贈与税が課せられてしまいます。

そのため、株式譲渡においては、適正な売却額を決めることが大切です。

2)贈与(暦年課税方式)

贈与によって資産を取得した場合、「贈与税」がかかります。

事業承継で贈与税を負担するのは、後継者です。

贈与税の金額は、以下の計算式によって算出されます。

- 贈与価格=1月1日から12月31日までの1年間の贈与された金額の合計

- 贈与税の基礎控除額=年間110万円

ただし、その年の1月1日に20歳以上になる子や孫などに贈与する場合は、一般贈与ではなく、特例贈与の税率と控除額が適用されます。

例)1,000万円の資産を1月1日時点で20歳以上の経営者の子どもに贈与する場合

- 課税額は、贈与で得た資産から、基礎控除(110万円)を引いた金額になります。

- そこに、特例贈与財産の税率30%を掛け、控除額を引いて算出された177万円が贈与税額です。

- ただし、後継者が経営者の直系の子や孫ではない場合は、一般贈与が適用されるため、一般贈与税額は231万円になります。

- 1,000万円-110万円=890万円(課税額)

- 890万円×30%-90万円=177万円(※特例贈与税額)

- 890万円×40%-125万円=231万円(※一般贈与税額)

そのため早い段階から基礎控除額の枠内で贈与していけば節税効果が得られるでしょう。

ただし、毎年一定額の贈与を行うことを決めて事業承継計画を立て実行すると、定期的に贈与を受けると認定され、一括課税される場合があります。こうした事態を回避するには、事業承継計画書上の贈与額に幅を持たせて記載するなどの工夫が必要となってくるでしょう。また、口約束のみで行った贈与は、生前贈与として認められないことがあります。

その場合、基礎控除額110万円を上回る贈与を実施し、後継者が申告、納税していると示すか、贈与契約書を作成するなどの対応をしましょう。

また、贈与税には今回説明した「暦年課税」方式ではない、「相続時精算課税」という別の課税方式を適用できる場合があります。

・相続時精算課税制度

相続時精算課税制度は、以下の条件を満たす場合に、贈与された財産額が2,500万円まで非課税にできる制度です。

条件に合えばメリットは大きいのですが、贈与税の非課税枠(毎年110万円)が使えなくなるほか、財産総額が相続税の基礎控除額を上回る場合は税金が高くなるデメリットがあります。

▼相続時精算課税を選択する条件

- 贈与者が贈与をした年の1月1日時点で60歳以上であること

- 贈与を受ける人が贈与を受けた年の1月1日時点で20歳以上であること

- 贈与者と受贈者の関係が親子もしくは祖父母と孫であること

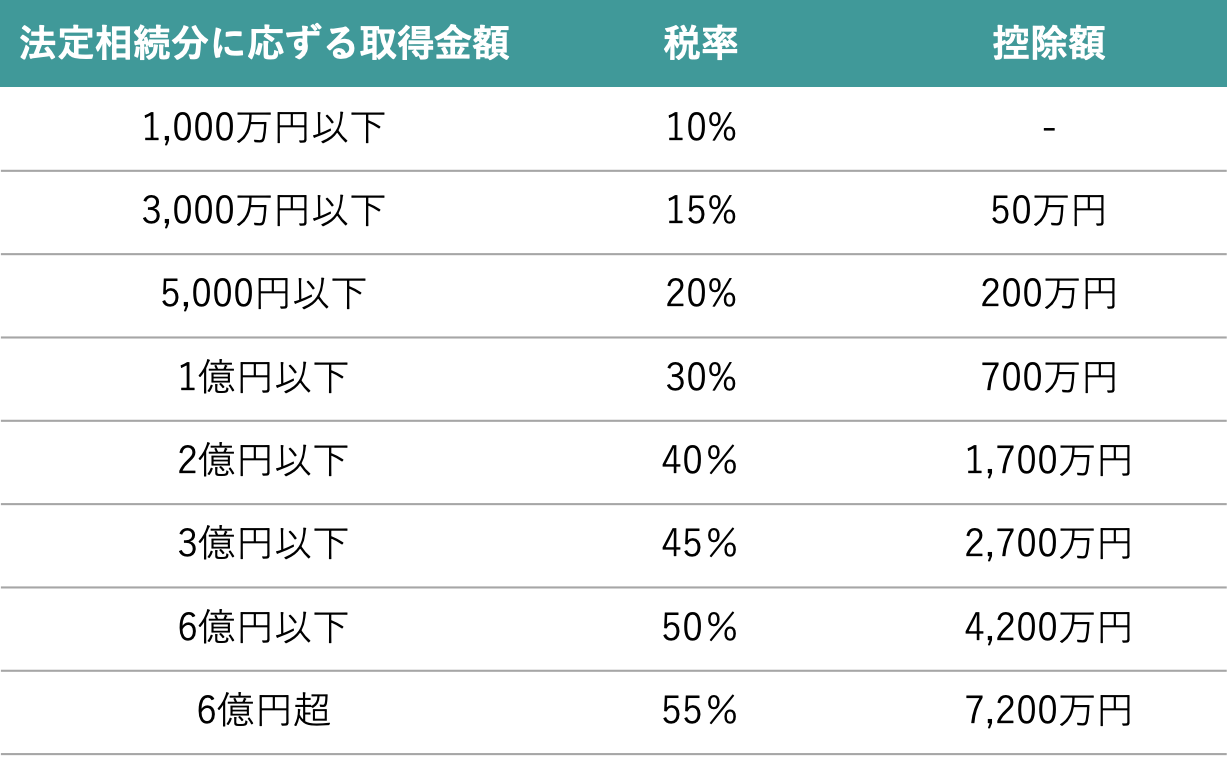

3)相続

相続税は、経営者が亡くなったあと資産が移転する際に課税されます。

税を負担するのは相続人である後継者です。

ただし、課税されるのは、課税遺産総額が相続税の基礎控除額{3,000万円+(600万円×法定相続人の数)}を超えるときのみ。

つまり、

- 課税遺産総額

- 法定相続人の数

で課税されるかどうかが決まります。

相続税は次の計算式によって算出されます。

ここでは、財産1億円を、成人済みAが6,000万円、Bが4,000万円相続する場合で考えてみましょう。a)相続税の課税価格を計算する

課税価格=(各相続人が取得した財産+生命保険金+死亡保険金)-(亡くなった方の債務+葬式費用)+(相続開始前3年以内に亡くなった方から贈与された財産)+(相続時精算課税制度の適用を受けた贈与財産)b)課税価格から課税遺産総額を割り出す

課税遺産総額=(課税価格の合計)-基礎控除額(3,000万円+600万円×法定相続人の数)

c)相続税の総額を求める

各相続人の算出税額=各相続人の法定相続分(課税遺産総額×法定相続分)×(相続税率)-(控除額)

相続税の総額=各相続人の算出税額の合計

例)各相続人の算出税額=2,900万円×15%(税率)-50万円(控除額)=385万円

例)相続税の総額=385万円×2人=770万円

d)各相続人の相続税の納付税額を確定する

各相続人が納付すべき税額=(相続税の総額)×(実際の相続分割合)

※3年以内贈与分の贈与税額の控除額、相続時精算課税分の贈与税額の控除額などをここから差し引きます

例)Bの相続税額=770万円×4,000万円/1億円=308万円

相続による資産承継のメリットは、贈与税よりも基礎控除額が大きく、累進税率の上昇も緩やかな点です。ただし、デメリットとして、相続時期を選べないため、資産評価額の調整が難しく相続税が多額になったり、納税資金の準備が整わないまま資産承継せざるを得なかったりするなど、思うような形でできないケースもあり得ます。

3.「株式」の引き継ぎの負担を減らすには

自社株式の承継で重要なのは、経営者や後継者の負担を軽い形で後継者に自社株式を集中させ、事業承継後も安定した経営ができる環境を整えることです。

そのためのポイントをご紹介します。

ポイント1:法定相続人の権利である遺留分を考慮し、遺言書を作成しておく

遺産相続で株式を承継する場合、よく問題になるのが複数の法定相続人に自社株式が分散してしまうことです。

また、遺産分割協議がうまくいかず事業継承が長期化してしまうことも。

そこで、経営者が存命中に遺言書を作成して相続の意思を明らかにしておけば、遺産分割協議が不要になり、後継者以外の法定相続人からの遺留分減殺請求を回避できます。

しかし、経営の安定が目的とはいえ、後継者以外の法定相続人の権利を侵害していいわけではありません。

そのため、相続の権利を持つ親族に対して、十分な配慮が必要です。

ポイント2:生前贈与であれば後継者の負担を減らす制度を活用しやすい

生前贈与なら、

- 毎年110万円の基礎控除がある「暦年課税制度」

- 贈与税を相続の際に相続税で納める「相続時精算課税制度」

- 贈与税の納税が猶予・免除される「事業承継税制」

などを活用すれば、税負担を軽減できます。

事業承継に取り組む際は、節税の面から見ても、早めの準備を行うほうがよいでしょう。

ポイント3:安定株主に自社株式を保有してもらい、税負担を軽くする

後継者がすべての自社株式を保有するのが難しい場合、経営者の意思を尊重し、長期にわたって自社株式を保有してもらえる見込みが高い安定した株主に株を持ってもらうのも有効です。

その候補としては、役員や従業員による持株会、付き合いの深い金融機関や取引先、経営者の関係者などが考えられます。

ポイント4:自社株式の評価額が高額だった場合、純資産を減らして株価を下げる

中小企業は、会社の純資産を株式数で割り、1株あたりの価格を算出する「純資産価額方式」で株式を評価します。

そのため、経営者の引退時に役員退職金を支出して会社の純資産を減らすことで、自社の株価を下げることができるでしょう。

役員退職金は、

の数式で算出するのが一般的です。

経営トップの功績倍率は、「3.0」が1つの目安になります。

ポイント5:経営承継円滑法「遺留分に関する民法の特例」を活用する

経営承継円滑法の「遺留分に関する民法の特例」を活用すれば、経営者から後継者に贈与された自社株式を

- 遺留分算定基礎財産から除外(除外合意)

- 遺留分算定基礎財産に算入する価額を合意時の時価に固定(固定合意)

できます。

※ただし、法定相続人全員の合意の上でなければなりません。

これによって、生前贈与した自社株式を遺留分減殺請求の対象にするのを回避できます。

また、贈与後は、後継者がその経営手腕によって会社の株価を上昇させた貢献部分を遺留分算定基礎財産から除外できるため、経営の安定性と後継者のモチベーションを高めることができます。

ポイント6:議決権がない種類株式を発行し、経営の安定化を図る

経営者の死後、自社株式の分散を防ぐための施策として有効なのが、後継者が普通株式を相続し、それ以外の法定相続人には議決権を持たない「無議決権株式」を相続させる方法です。

これにより、遺留分減殺請求による株式の分散リスクを下げ、経営の意思決定を速めることができるでしょう。

また、議決権を失うことと引き換えに、配当を有利にすることも可能です。

このように、自社株式の分散を防ぐ手段はさまざまです。

最終的な税負担は、

- 各種税制の特例措置や優遇措置の適用が受けられるか

- 受け継がせる資産の価値

によっても、大きく左右されます。

上記のポイントを理解した上で、一般・特例事業承継税制や経営承継円滑法による金融支援制度を利用してみましょう。

4.「事業用不動産」継承のコツ

事業承継に関連する不動産は、下記のいずれかが当てはまります。

- 本社や支社の用地・建物

- 工場、倉庫、資材置き場などの用地・建物

- 経営者の個人宅

- その他、事業用賃貸不動産など

事業用の土地や建物といっても、経営者の個人資産である以上、贈与税や相続税の課税対象です。

また、複数の法定相続人が事業用の土地・建物を共有していると、自由に不動産が処分できなかったり、個人所有であるため相続トラブルの元凶にもなったりします。

早めに対応しておきましょう。

資産を継承する際のコツをいくつか紹介します。

コツ1:個人資産と会社資産を分ける

まずは事業用として利用している不動産の権利関係で、

- 経営者個人名義のものはないか

- 会社の借入金の担保になっているかどうか

を精査してみましょう。

もし複数の法定相続人がいる場合、担保になっている個人所有の不動産が複数人に相続され、事業の継続や円滑な経営が難しくなる場合もあります。

また、中小企業の場合、事業用不動産と自宅が一体になっている場合が少なくありません。

しかし、その状態が理由で将来的な親族外への事業承継が困難になるケースもあるので、なるべく早い段階で個人用不動産と事業用不動産を分ける努力が必要です。

コツ2:損益を把握し、相続、保有、売却、貸し出しを決める

事業用不動産は価値が大きく、権利の移転でも納税の必要が生じます。

さらに、借入金の担保となっている場合、利害関係者との調整はもちろん、事業の継続性などにも大きな影響を与えるでしょう。

そのため、最終的には所有形態による損益の違いを把握した上で、

- 会社が保有すべき不動産

- 後継者個人が引き継ぐべき事業用資産

を明確に分けましょう。そして、

- 活用度の低い不動産は売却や貸し出し

- 会社と経営者との間にある貸借関係の解消

を行います。

資産価値によって採るべき解決法の選択肢は変わってきます。

価値の査定をする場合、税理士、公認会計士、不動産鑑定士の力を借りることを検討しましょう。

コツ3:現金での納税が困難な場合、不動産で「物納」が可能

納税は現金による一括納付が基本です。

しかし、相続税は一定の条件下で手続きすれば、

- 金銭による分割納付(延納制度)

- 不動産による納付(物納制度)

が認められています。

この延滞制度、物納制度を利用すれば、納税現金をすぐに用意することが難しい後継者の負担を軽くできるでしょう。

お金も時間もかかる資産の継承。自社の状態をきっちり洗い出し、良い形で資産の承継を進めましょう。

事業承継の基礎知識 後継者の選び方やノウハウ、必要な資金、スケジュール、専門家・協会をまとめて解説

事業承継の準備 事業承継計画の立てる手順や考え始めるべきタイミング

事業承継でかかる費用を知る 最新の特例事業承継税制や補助金まで

事業承継の見えない資産 経営理念や従業員・取引先の信頼を引き継ぐ方法

執筆:武田敏則

図版:藤田倫央

編集:鬼頭佳代(ノオト)