事業承継が喫緊の課題となっている中小企業や個人事業主にとって、事業承継計画表の作成は非常に大切です。いつ、どのように手続きや申請を進めなければならないのか、いつまでに事業承継を済ませればよいのかを明文化することで、自社の問題を洗い出したり、どんな手続きが必要になるのか理解したりできます。この記事を執筆したのは事業承継のプロである事業承継士。ぜひ一緒に事業承継計画表を埋めながら、事業承継計画表の作成手順を見ていきましょう。

事業承継計画表とは

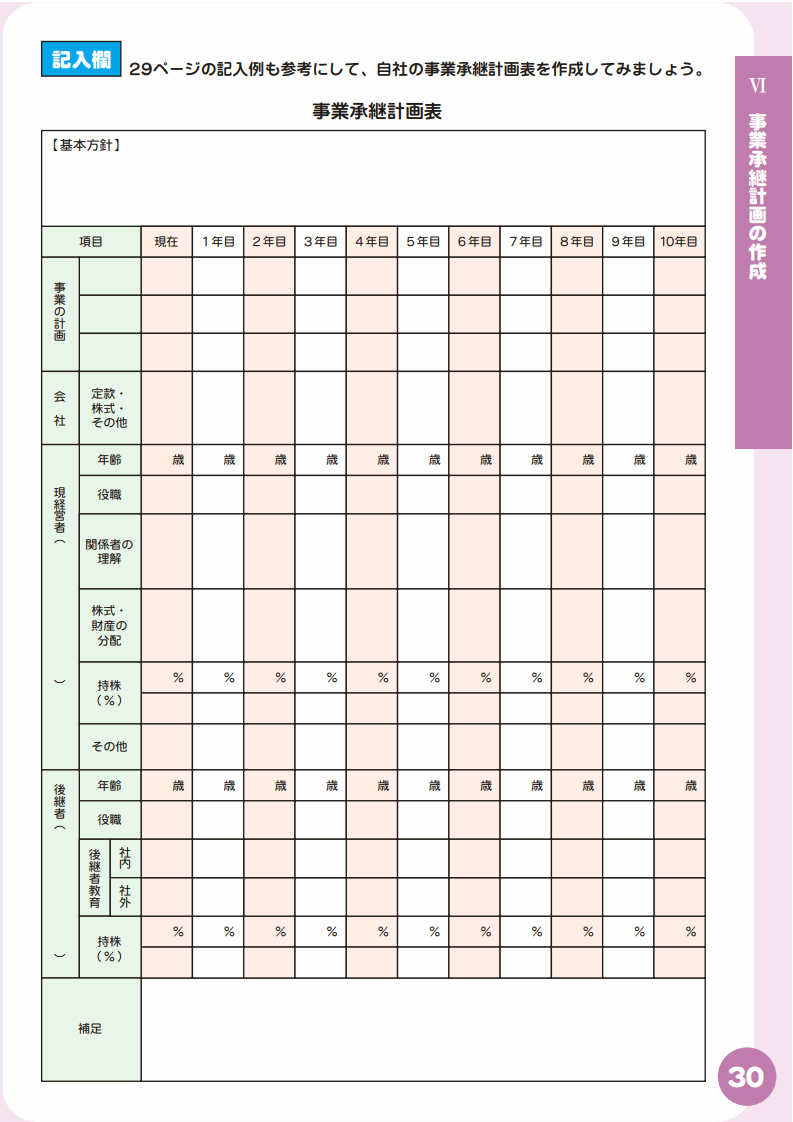

事業承継計画表とは、読んで字のごとく事業承継を果たす上で必要な情報を書き込んだ一覧表のことです。事業計画表や経営計画書のように雛形が存在するので、そちらを利用しながら作成していくのが一般的です。後ほど一緒に事業承継計画表を埋めていきましょう。

――◯事業承継計画表の作成が難しいワケ

「雛形があるなら簡単だ」「何がそんなに難しいんだろう」と思われる方も少なくありませんが、実際に雛形を見てみると、事業承継計画表に記載する項目が多いことに驚かれるのではないでしょうか。

この項目をすべて一人で埋めようとするのは非常に骨が折れる作業です。また、正確に事実を記載するためには、その都度、自社の状況を把握するために調査を行う必要があります。事業承継にかかる時間は、後継者の育成期間も含めて5〜10年と言われていますが、事業承継計画表はその5〜10年分の計画をまとめた一覧表なので、記載する項目が多く、複雑になるのも頷けるでしょう。

そのため、テンプレートがあるからといって簡単に作成できる、というものではないのです。かといって、事業承継計画表の作成をおざなりにしてしまうと、事業承継そのものが上手くいかなかったり、経営の手綱を後継者に渡してから致命的な問題が見つかる可能性があります。

――◯事業承継計画表は誰のタメのもの?

事業承継計画表は、これから先も存続していく企業のために存在するものです。さらに厳密に言えば、会社を継いでいく後継者のためでもあり、現経営者の引退の花道を美しくデザインするためのもの、と言えます。

事業承継計画表を作成するのは現経営者と後継者、コンサルティングを行う事業承継士や中小企業診断士などの士業関係者です。基本的には現経営者の意向に沿う形で事業承継の計画を立てていきますが、後継者教育や士業関係者から見た税務・財務・人事面などの最適化にかかる期間も踏まえて作成するのが望ましいと言えます。

事業承継を行ったあとも法人格は残り、企業は存続します。事業承継後の円滑な経営に向けて、事業承継計画表は実情に沿ったものを作成するのがおすすめです。企業の実情と噛み合った事業承継計画表が作成できれば、先代経営者のハッピーリタイアを実現するための手助けとなってくれるでしょう。

事業承継計画表を作るための準備

事業承継の準備として必要なのが事業承継計画表ですが、5〜10年分の事業承継計画を盛り込んだ計画表を作成するのも大仕事です。先述したとおり、事業承継計画表には企業や経営者、後継者の実情を盛り込まなければならないので、計画表を作るために事前の調査や準備が必要となります。

ここからは、事業承継計画表を作成するために必要な調査や準備について見ていきましょう。

――◯後継者が「継ぎたい」と思える企業に磨き上げる

企業の後継者になるということは、重いプレッシャーを背負いながら組織をまとめて戦っていくということです。相応の覚悟と準備をして二代目として会社を背負って立つ後継者に対して、債務が多く資金繰りに苦しんでいたり、社員のモチベーションが低かったりする企業を譲り渡すのは避けるべきでしょう。

後継者が「継ぎたい」と思えるような魅力的な企業に磨き上げてから事業承継することで、後継者のモチベーションも高まりますし、承継後の経営もスムーズに運べます。

例えば借入金が多く、新規事業が打ち出せない状態で後継者にバトンタッチしたとしても、後継者が思い通りに経営の舵を取れなくなってしまうのです。これでは業績のアップを狙うことが難しくなるので、赤字を避けるためにコストカットに追われてしまう可能性があるので、後継者の若い感性を活かす場が作れません。

このことから、後継者が思い切り辣腕を振るえるような企業に磨き上げるのは、事業承継のキモとなる重要な施策です。資金繰りに苦労するようであれば、事業承継の相談も兼ねて認定支援機関や事業承継ファンドを活用して必要資金を調達することも視野に入れて準備を進めましょう。

――◯財産分与を明確にして争族を防ぐ

経営者の法定相続人が複数いる場合は、後継者以外の被相続人に渡す財産と後継者に渡す財産――例えば会社の資産や自社株式――のバランスについても考慮しなければなりません。

譲渡や相続によって自社株式を後継者に渡すことで事業承継――とりわけ経営権の委譲が完了します。会社法上で定められているとおり、過半数以上の株式を後継者が取得すれば問題なく経営を行うことはできますが、他の親族との関係については心理面や民法の問題が絡んでくるのです。

亡くなる方の債権や債務が法定相続人に引き継がれる仕組みを相続と呼びますが、相続で引き継がれる資産については民法によって厳格に定められています。法定相続人に最低限認められている「引き継げる債権の額」を遺留分と呼び、自分の遺留分を侵害する形で特定の法定相続人に債権が引き継がれた場合、民法の規定に則って「遺留分減殺請求」を行う権利を有します。これは不当な相続を防ぐための施策ですが、事業承継の実務においては後継者の承継後の経営を考えると憂慮すべきポイントです。

事業承継計画書を作成する前にあらかじめ家族会議を開いて、後継者へ株式を譲渡することについて承諾を得たり、後継者に渡す株式価格を抑えたりといった施策が必要になります。

家族会議で親族を説得する際におすすめなのが、後継者には債権と共に引き継ぐ債務も存在する、と説明することです。会社の抱える負債は個人の抱える負債とは額が異なってくるので、一見すると株式の相続によって多額の債権を受け継いでいるように見えますが、一個人が抱えるには大きすぎる債務も同時に相続するということや、後継者として組織をまとめて経営を行っていくことを分かってもらうのが大切です。これによって理解が得られれば、事業承継後の経営がスムーズに運び、遺留分減殺請求によって後継者の持株数が減少するリスクも低減できます。また、遺言の活用なども魅力的な手段と言えるでしょう。

――◯株価の算定を済ませておく

事業承継の過程では自社株式の株価を算出する必要があります。後継者に株式を相続・譲渡する際に、正式に株価を算出しておかないと株式の取得代金や相続税・譲渡税の価額が把握できないのです。

上場していない中小企業の株価を算出するためにはいくつかの株価算出方法の中からひとつを選んで、自社株式の評価を行わなければなりません。

自社株式の評価方法としては、以下のような算出方法から最適なものを選んで計算する必要があります。主な計算方法は以下のとおりです。

- 純資産価額方式

- 類似業種比準方式

- 配当還元方式

事業承継を行う際は類似業種比準方式を採択することが多いですが、純資産価額方式に比べて「低い株価を算出できる」ことが採択される理由です。ただ、類似する業種の景気がよい場合は連動して自社の株価が高くなってしまう可能性があるので注意しましょう。

事業承継計画を立てる時点で、自社株の株価を引き下げるための施策をいくつか打っておくと、後継者が自社株式を取得する際の負担が少なく済むので、あわせて専門家に相談しておくことをおすすめします。

事業承継計画表を作成するメリット

事業承継計画表を作成することで、事業承継が成功する可能性が飛躍的に高まります。5〜10年かかる事業承継を道筋を立てずに行うのは、長い道のりを暗中模索で進むように危ういことです。

事業承継計画表を作成すれば、事業承継を行う上で自社にはどのような問題があるのか、いつまでにその問題をクリアすればよいのかが見えてきます。それはつまり、どの問題が喫緊の課題となっているのか判断できるということに他なりません。

事業承継計画表を作成することで得られるメリットを細分化すると、以下の通りになります。

- 事業承継のために必要なタスクを洗い出せる

- どの専門家に頼ればよいのか当たりを付けられる

- いつまでにタスクを完了すればよいのか見当がつく

- タスクの周辺に存在するリスクがあるか精査できる

- 取引先や金融機関などへ対外的に状況を示す材料になる

これらの点についても目が届くようになるのが事業承継計画表を作るメリット。課題を細分化するためにも、また、予定通りに事業承継を行うためにも有効なので、事業承継計画表は船乗りが目的地にたどり着くために使うコンパスのような役割を果たして、現経営者と後継者に進むべき道筋を示してくれるのです。綿密に作成した事業承継計画表の通りに事業承継が進めば、事業承継の成功率は高まります。

ここからはもう少し細かく、事業承継計画表を作成することで得られるメリットについて見ていきましょう。

――◯事業承継のために必要なタスクを洗い出せる

事業承継で必要となる作業は財務・税務などの面も合わせると多岐にわたります。税務面は税理士、財務面は会計士というかたちで各専門家に任せるのが一般的です。しかし、一概に「この手続きをすれば事業承継できる」というセオリーがあるわけではなく、各企業の状態によって必要なサポートが異なります。

例えば、資金繰りが苦しい場合は、節税の一環として事業承継税制や退職金制度の活用を通して、株価の引き下げや税負担の軽減を行って事業承継の出費を抑える施策が重要です。さらに、事業承継用の融資を金融機関や国庫から受けたり、事業承継ファンドの活用を検討します。

また、後継者育成に課題がある場合はキャリアコンサルタントや事業承継士などの有識者を交えて、後継者に身につけて欲しい能力を洗い出したり、それが身につくような教育方法を検討する必要があるでしょう。

このように、企業が抱えている問題にあわせて「どのようなサポートが必要なのか」を考えるためにも、事業承継計画表は事業承継に必須の要素となっています。

――◯どの専門家に頼ればよいのか当たりを付けられる

先ほど紹介したとおり、企業が抱える問題はケースバイケースのものが多く、どの専門家に頼ればよいのか初めから当たりをつけるのが難しいと言えるでしょう。ほとんどの場合、顧問の税理士や中小企業診断士に依頼することになります。

例えば自社の教育制度では経営者に必要な能力が身につかない場合は後継者教育が課題になるでしょう。また、企業の文化や風土を上手く言語化できないと見えない資産の引き継ぎについて躓いてしまうケースも考えられるのです。そういった場合、税理士や中小企業診断士だけではカバーしきれない「ソフト面の承継」について、手薄になってしまう可能性が考えられます。

つまり、事業承継計画表を通して自社の問題が浮き彫りになることで、一見すると関連していないような専門家についても必要性を感じることができ、結果的に事業承継の成功率が高まるのです。事業承継のグランドデザインを手がける専門家としておすすめなのが、事業承継のプロである「事業承継士」です。

――◯いつまでにタスクを完了すればよいのか見当がつく

事業承継計画表は様々な手続きを同時に進める必要があるので、どのタスクをいつまでに完了させなければならないのか、という点が見えなくなってしまうケースも考えられます。

事業承継計画表を作成することで、経営者と後継者の年齢から逆算した「最適な承継タイミング」を見極めることにつながるのです。そこからさらに逆算していくと、必要なタスクに優先順位をつけたり、いつまでに完了させればよいのか把握できたりといったメリットが生まれます。事業承継の現実味を当事者や社内外の関係者が理解できるので、経営者と後継者のモチベーション維持にもつながるのです。

――◯タスクの周辺に存在するリスクがあるか精査できる

事業承継計画表に記載されたタスクをクリアしていく中で、また計画を立てた段階で、隠れていたリスクについて把握できることも少なくありません。

例えば、株価の算定を行うために、自社が発行している株式を改めて確認したところ、会社の創立時に名義を貸してもらっただけの株主が未だに株主名簿に記載されていることに気づく、というケースが多々あります。これは事業承継において非常に大きなリスクです。意図しないうちに経営権の分散が行われてしまっており、後継者へ自社株式を譲渡する際の足かせとなってしまうでしょう。

こういったリスクに事前に気付けるのも、事業承継計画表を作成するメリットと言えます。

――◯取引先や金融機関などへ対外的に状況を示す材料になる

近年は経営者の高齢化を理由に融資を行わない金融機関も増加しており、事業の存続を考えたときにも事業承継は有効な経営戦略のひとつとして考えられるようになりました。金融機関の立場からすると、今後数年で引退か事業承継を行う企業に対して融資を行うのはリスクが高くなるのでなるべく避けたいところ。しかし、しっかりと事業承継の計画を立てていることが証明できれば、金融機関からの評価も上書きされることが予想されます。

作成した事業承継計画表を融資の相談の際に見せることで、あと何年で事業承継するのか、そのためのプランは立っているのか、どのような専門家が関わっているのかをひと目で示すことができるので、融資が降りやすくなるというメリットが生まれるのです。

事業承継計画表の作成手順

ここからは、実際に事業承継計画表を用いながら、一緒に記入して事業承継計画表の作成を行いましょう。

事業承継計画表の雛形をダウンロードして、以下に進んでください。また、以下の記入例もあわせて参考にしながら進めてみてください。

まずは事業承継計画表の構成を確認してみましょう。見出しの下にある「基本方針」の欄には「誰が誰に事業承継するのか」「事業承継の準備を始めてから何年目に承継するのか」「どの専門家に依頼する予定なのか」を記載していきます。

記載時にこの3つの項目が埋められない場合は、先ほど紹介した計画表の前段階の準備が不足している証拠。仮の状態でもよいので、基本方針に記載する内容は固めておきましょう。

その下には、10年を上限として「各年にどのような施策を行うのか」を記載する表が並んでいます。横軸が時間、縦軸が施策を行う主体です。経営者と後継者の年齢を10年分記載して、事業承継の計画と自分の年齢をリンクさせていくのが自覚を持つ上でも非常に大切になるでしょう。

さらに下を覗いてみると、「項目」として「事業の計画」「会社」「現経営者」「後継者」「補足」という縦軸の欄が続いています。

「事業の計画」については、ざっくりとどれくらいの売上高・経常利益が見込まれるか記入していきます。

「会社」については、事業承継にともなう社内制度や定款の変更について記入します。

「現経営者」については、引退する経営者が事業承継の期間でどのようなキャリアを辿っていくのか、関係者から理解を得るためにどのような施策をとるべきなのか、という点について記載していきます。

「後継者」については、事業承継の期間でたどるキャリアと配属先、持株比率について記載していきます。

「補足」については、追加で記載しておくべき内容を入れていきます。

いろいろと記入する欄があって混乱しそうになりますが、心配はいりません。埋めていく順番に沿って、一緒に事業承継計画表を作成していきましょう。

――◯どのタイミングで事業承継に踏み切るのか決める

まずは「何年目に事業承継を行うのか」を決めてしまいましょう。基本方針に記載したものを表に当てはめて、そのタイミングで先代社長の役職を「会長」や「相談役」に変更したり、後継者の役職を「社長」に変更したり、と埋められるところを埋めていきましょう。

また、事業承継を行うタイミングで後継者の持株比率が過半数を超えているように、あらかじめ事業承継を行う年の欄で、後継者の持株比率を「50%以上」というような形で記入しておくようにします。

事業承継のタイミングを見極めるのは非常に難しいことですが、ベストのタイミングを待っているだけではいつまで経っても踏ん切りがつかなくなってしまいます。例で言えば「7年目に事業承継する」と決めてしまうことで、7年目に株価が下がるように社内の制度を整えることが可能になるでしょう。

このように、「最適なタイミングを待つ」のではなく「最適なタイミングを作る」意識を持つためにも、先に「何年目に事業承継する」と決めてしまうことで、ゴールを定めて走ることができます。

――◯自社株式の移転についての制度を整える

定款や株式についての制度変更を行う際は縦軸の「会社」をご覧いただけるとわかるように、制度変更を行う年の欄に記入していくようにします。この点については会社法の知識が必要になるうえ、実際に事業承継の相談に乗った経験を持っている方でなければ対応しきれない面も多く含まれているので、専門家と一緒に記入していくようにしましょう。

ちなみに、先ほど紹介したように、創立時に名義株を発行していた場合は名義株主が分散している可能性があるので、事業承継時の足かせにならないためにも、あらかじめ「売渡請求の導入」を行っておくのがよいでしょう。株主に対して株式を売り渡してもらうよう交渉できる権利を認める、というものなので、相続時のトラブルを防ぐためにも大切な施策です。

――◯会社の関係者から理解を得るための施策を盛り込む

「関係者の理解」という欄に注目すると、まずはじめに行うのが「家族会議」となっています。これには相続時のトラブルを防ぐことで、事業承継をスムーズに行おうという狙いがあり、加えて後継者の「会社を引き継ぐ」という自覚を芽生えさせるためにも必要な施策です。会社に最も近い関係者は親族であると捉えて、なるべく早めに家族会議を開くようにしましょう。

家族会議を開く際は感情的になるのを防ぐためにも、銀行の応接室やカフェなどのパブリックなスペースを利用するのがよいでしょう。事業承継士などの第三者を交えて、司会役を揃えておくのもおすすめです。

その後、社内の幹部や従業員に事業承継の計画を発表するタイミングを盛り込むのも忘れないようにします。また、後継者を支えるための役員メンバーについても再考し、組織の若返りを果たすための施策についても記入しておくと、承継後の経営まで見据えた魅力的な事業承継計画書になるでしょう。

さらに、取引先や付き合いのある金融機関に対して事業承継の計画を進めていることや、経営を後継者に引き継ぐことについて発表するタイミングも記載しておくと、具体性のある事業承継計画書に仕上がります。

――◯暦年課税制度の控除範囲内で株式を移動する

贈与税(相続税)の節税効果を高めるために重要なのが「暦年課税制度」の活用です。暦年課税制度を活用することで、年間110万円までの贈与については非課税となるので、毎年少しずつ経営者が保有している株式を後継者に渡していくのが一般的な株式譲渡の方法です。持株比率を引き下げながら後継者へスムーズに経営権が譲渡されるようにします。

先に算出しておいた株価と照らし合わせながら、110万円分の株式を毎年贈与した場合、何%ずつ後継者に渡せるのか記載しておくと、株式の譲渡をどれくらいのペースで進めればよいのか理解できるでしょう。

――◯遺言や黄金株の制度を活用して事業承継の準備を進める

遺言とは、相続時に効力を発揮する、相続人の意向を示した書類のことです。最も厳格な遺言として「公正証書遺言」というものがありますが、事業承継では多額の遺産を扱うことになるため、なるべく公正証書遺言を活用することをおすすめします。遺産である株式を後継者に譲ることや、代わりの財産の他の被相続人に分配することなどを定めておくことで、事業承継後の経営について憂いがなくなるでしょう。

黄金株は種類株式の一種で、株主総会で決まった経営方針を株数に関わらず「否決」できる権利を有した株式です。たとえば99%の株主が賛同した経営方針であったとしても、黄金株を持っている先代経営者がひとこと「NO」と言えば、その議決はなかったことになってしまいます。

非常に強力な株式である反面、できるのは「否決」することだけなので、実際に経営の手綱をとるのは後継者であることに代わりはありません。自動車の教習で助手席に座る教官のように、いつでもブレーキが踏める状態で後継者にハンドルを握らせることができるので、事業承継を行ったあとも、後継者が一人前になるまで補助できるシステムとしてよく用いられています。もし黄金株を活用する場合は、いつ取得するのか、いつ売却するのかについても記載しておくとよいでしょう。

――◯後継者の承継スケジュールを明確にする

後継者にとっても事業承継計画表は非常に重要です。自分がどのように教育を受けて、経営者に必要なスキルやノウハウを身につけていくのか、自分の歩むキャリアはどのようなものなのかを記入していくことで、経営者になるという自覚が芽生えます。

社外でも様々な研修を受けるなどして、事業承継や承継後の経営に必要なスキルを習得できるよう取り組んでいく必要があるでしょう。先代経営者やサポートしてくれる専門家と相談しながら、どのような研修に参加すればよいか決めるのも大切です。

このように、事業承継計画表を埋めていくだけでもかなりの時間と入念な調査が必要になるので、事業承継計画表を作成しながら自社の問題点や承継時に浮き彫りになりそうなリスクについて対策を整えていくのが、事業承継を成功させるために重要なポイントとなるでしょう。

事業承継計画表を通して事業承継を自分ごととして捉えよう

事業承継を進める上で、どうしても抜け落ちてしまうのが「事業を引き継ぐという実感」です。

「自分が引退するなんて」「自分が社長に就任するなんて」と他人事のように考えていては、本当に必要な企業の文化や風土の継承は行われなくなってしまいますし、取引先や金融機関へ出向くのが怖くなってしまう可能性があります。事業承継に対して当事者意識を持って取り組むのが、事業承継を成功させるための秘訣。

経営者と後継者が主体となって事業承継計画表を作成することで、当事者意識を持つことにつながります。明確に時期を定めて、いつまでにどんな施策を行うのか明文化するのにはそういう理由があるのです。

とはいえ、実際に事業を引き継ぐには大きな心労が生じることも否めません。経営者と後継者の不安に寄り添いながら、二人三脚で事業承継の成功に進んでいくためには、事業承継士などのエキスパートに依頼するのがよいでしょう。

まずは実際に事業承継計画表を埋めてみて、自社が事業承継を行う未来をイメージすることから始めてみませんか。その上で、わからないことや不安なことがあれば事業承継ラボにお問い合わせください。